Ces dernières années, vous avez probablement entendu les médias, vos collègues, et même les politiciens parler d’inflation.

Vous avez peut-être aussi remarqué que, depuis le début de la pandémie, tant les petites dépenses (essence, nourriture, etc.) que les grandes (propriétés, meubles, véhicules, etc.) ont augmenté.

Il y a quelques mois encore, les représentants du gouvernement et les journalistes qualifiaient l’inflation de « transitoire ». À présent, la Banque du Canada la décrit plutôt comme « persistante ». Dans ses indications prospectives, elle préconise une série de hausses des taux d’intérêt pour la ramener dans la fourchette cible de 1 % à 3 %. D’ailleurs, plus tôt ce mois-ci, elle a annoncé qu’elle allait faire passer le taux cible du financement à un jour de 0,25 % (son plancher historique) à 0,5 %, et qu’elle envisageait de mettre fin à son programme d’assouplissement quantitatif.

Qu’est-ce que l’inflation?

Avant d’aller plus loin, prenons quelques secondes pour comprendre l’inflation et son incidence sur notre vie quotidienne.

L’inflation est une hausse durable du prix moyen des biens et des services – ou l’augmentation du coût de la vie. On peut aussi la voir comme une réduction du pouvoir d’achat des ménages : les prix montent, mais le portefeuille ne suit pas. Par conséquent, le taux d’inflation a une incidence majeure sur l’ensemble de l’économie canadienne.

Une partie du mandat de la Banque du Canada consiste à maintenir l’inflation à un niveau bas, stable et prévisible. Il s’agit donc de maintenir l’indice des prix à la consommation (IPC) près de 2 % (le point médian d’une fourchette cible de 1 % à 3 %) à moyen terme. La Banque fait varier son taux directeur, à la hausse afin de contrôler l’inflation, ou à la baisse afin d’encourager les dépenses et les emprunts, et c’est ce qu’elle a fait au début de la pandémie pour soutenir l’économie canadienne minée par les confinements.

Comment mesure-t-on l’inflation?

Il existe plusieurs outils qui permettent de suivre et de mesurer l’inflation, notamment l’IPC, publié par Statistique Canada.

L’IPC mesure la variation de prix en comparant, au fil du temps, le coût d’un panier fixe de biens et de services que les consommateurs se procurent. Les gouvernements et les entreprises s’en servent couramment comme indicateur des variations générales des prix au Canada. Les biens et les services du panier de l’IPC sont divisés en huit catégories : aliments; logement; dépenses courantes; vêtements et chaussures; transports; soins de santé et soins personnels; loisirs, formation et lecture; et boissons alcoolisées.

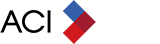

Statistique Canada fournit plusieurs mesures de l’IPC, et quelques-unes comprennent des prix volatils, comme ceux de l’énergie et des aliments, qui sont influencés notamment par les conditions météorologiques. Pour établir sa politique monétaire, la Banque cherche à faire abstraction des variations transitoires de l’inflation mesurées par l’IPC global et se fonde sur des mesures fondamentales de l’inflation, plus représentatives de la tendance sous-jacente. À cette fin, elle surveille trois indices en particulier : l’IPC-tronq, l’IPC-méd et l’IPC-comm.

Le graphique montre que l’IPC global dépasse largement la fourchette établie par la Banque du Canada. Il a d’ailleurs atteint son niveau le plus élevé depuis 30 ans en janvier 2022. Les répercussions de la pandémie sur la chaîne d’approvisionnement, auxquelles s’ajoutent les tensions géopolitiques internationales grandissantes, continuent de pousser l’inflation à la hausse, de sorte qu’elle pourrait demeurer nettement supérieure au taux cible dans un avenir rapproché. Par conséquent, la Banque a dû relever son taux directeur plus tôt que prévu, et a annoncé le début d’une période de « resserrement quantitatif » pour ramener l’inflation à sa cible de 2 %.

Inflation et logement

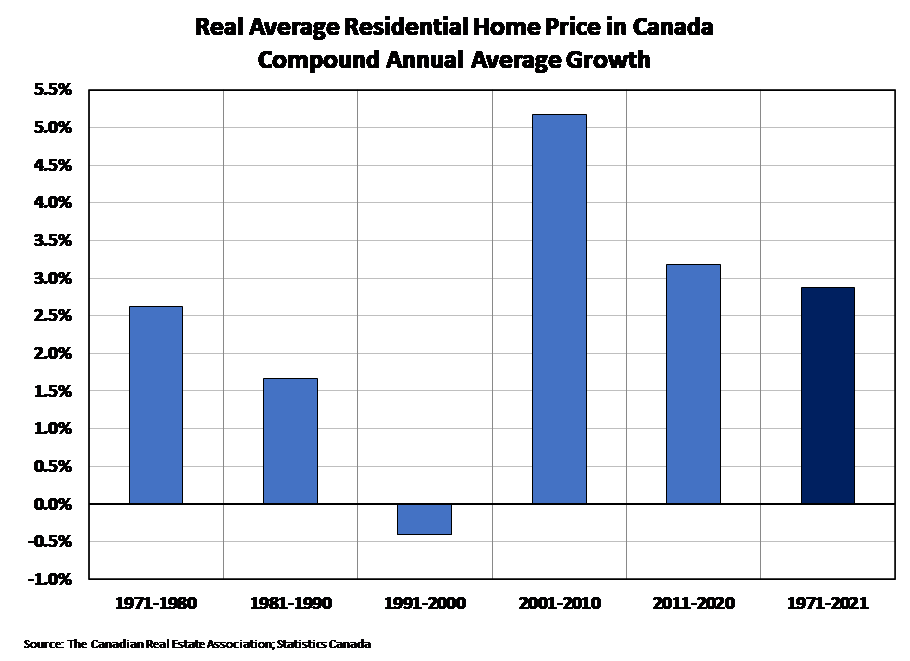

Pour comprendre l’incidence de l’inflation sur le marché immobilier canadien au fil du temps, j’ai comparé le prix moyen des propriétés avec l’IPC global de 1971 à 2021.

Pour commencer, j’ai calculé le « véritable » prix moyen des propriétés résidentielles en divisant le prix moyen des propriétés résidentielles par l’IPC de l’année en question. J’ai ensuite déterminé le taux de variation annuel moyen composé pour chaque décennie au cours des 50 dernières années. Les décennies ne correspondent pas parfaitement aux périodes de croissance et aux crises du marché immobilier, mais elles fournissent un portrait assez juste. Il existe probablement de nombreuses façons de présenter ces données, mais je trouve que le graphique ci-dessous illustre bien l’évolution des prix des propriétés comme de l’inflation, et ce, en seulement six barres! Plus précisément, il montre la croissance du prix moyen réel de l’immobilier (sans l’inflation), composée à un taux annuel moyen, pour chaque décennie depuis 1970.

Le graphique présente la variation du taux de croissance au cours des 50 dernières années. On observe une croissance saine dans les années 70, où l’inflation était élevée. Les années 80 ne sont pas en reste, grâce au boom immobilier de la deuxième moitié de la décennie. Après une période de croissance réelle négative caractérisée par la stagnation des prix jusqu’à la fin du siècle, l’immobilier a explosé jusqu’en 2007. Enfin, les années 2010 ont connu une forte croissance, soutenue par les années 2016-2020, en particulier l’année 2020, qui affiche le taux de croissance le plus élevé de l’histoire après 2021.

Au cours des 50 dernières années, le taux de croissance réel se situait entre 2,5 % et 3 %, ce qui montre que l’investissement dans l’immobilier était généralement une bonne protection contre l’inflation à long terme. Cependant, j’ajouterais que l’inflation est restée relativement faible au cours des dernières décennies, et que nous n’avons pas encore connu de véritable menace inflationniste qui pousserait la banque centrale à réagir. Si le taux d’inflation demeure supérieur au taux cible de la Banque du Canada, un cycle de resserrement quantitatif sera nécessaire pour contrôler la hausse des prix. Cette mesure ralentirait considérablement le marché de l’habitation, qui est actuellement en plein essor.

Il faut toutefois garder à l’esprit qu’il existe de nombreuses raisons pour lesquelles les prix des propriétés augmentent plus rapidement que l’inflation au fil du temps, indépendamment des fluctuations cycliques. Notons, par exemple, la croissance de la population, les facteurs démographiques, la croissance de l’emploi, le nombre et le type de nouveaux logements, la spéculation, le zonage, la densité, et les obstacles physiques ou naturels.

Visitez CREAStats.ca pour rester au courant des dernières nouvelles sur le taux d’intérêt, la confiance des consommateurs, et plus encore.